تعریف:

صکوک ابزار نوینی است که در کشورهای اسلامی به جای اوراق قرضه به کار گرفته میشود. صُکوک جمع صِک به معنای سند و سفته است و مُعَرَّب واژهی چک در فارسی است. اعراب این واژه را توسعه داده بر کلیهی انواع حوالجات، تعهدات و اسناد مالی بکار بردند. ابزارهای مالی اسلامی (صُکوک)، اوراق بهادار با ارزش مالی یکسان و قابل معامله در بازارهای مالی هستند که بر پایهی یکی از قراردادهای مورد تأیید اسلام طراحی شدهاند و دارندگان اوراق به صورت مشاع مالک یک یا مجموعهای از داراییها و منافع حاصل از آنها میباشند. صکوک در واقع گواهیهایی با ارزش اسمی یکسان است که پس از اتمام عملیات پذیره نویسی، بیانگر پرداخت مبلغ اسمی مندرج در آن توسط خریدار به ناشر است و دارنده آن مالک یک یا مجموعه ای از دارایی و یا ذینفع یک پروژه یا یک فعالیت سرمایهگذاری خاص می شود. سازمان حسابداری و حسابرسی نهادهای مالی اسلامی، صکوک را اینگونه تعریف کرده است: " گواهیهایی با ارزش اسمی یکسان که پس از اتمام عملیات پذیرهنویسی، بیانگر پرداخت مبلغ اسمی مندرج در آن توسط خریدار به ناشر است و دارندة آن مالک یک یا مجموعهای از داراییها، منافع حاصل از دارایی و یا ذینفع یک پروژه یا یک فعالیت سرمایهگذاری خاص میشود.

فلسفه صکوک:

در نظام مالی متداول غربی براي پروژههاي بزرگي كه نياز به سرمايه كلان دارند به صدور اسناد بر پايه اوراق قرضه اقدام ميكنند و صاحبان اين اسناد چيزي جز بستانكاران نيستند و فقط بهرهاي را كه متناسب با بهره بازار پول است، به دست ميآورند اما ابزارهاي مالي اسلامي به گونهاي طراحي شدهاند كه دارندگان اوراق به صورت مشاع در فعاليتهاي واقعي اقتصاد حضور دارند.

تفاوت صکوک با اوراق قرضه (اوراق ربوی با درآمد ثابت):

- این که صکوک بیانگر مالکیت یک دارایی مشخص است در حالی که اوراق قرضه فقط حاکی از تعهد بدهی هستند. یعنی رابطه بین صادرکننده و خریدار اوراق قرضه رابطه وامدهنده و وامگیرنده است که نرخ بهره وام هم ثابت است و این همان رباست.

- نکته دوم ایناست که دارایی موضوع اوراق صکوک از نظر شرعی باید مجاز و صحیح باشد. در حالی که در اوراق قرضه داراییهایی که از نظر اسلام پذیرفته نیست نیز میتواند پشتوانه اوراق قرار بگیرد.

- این که اعتبار اوراق قرضه به اعتبار صادرکننده یا ناشر آن وابسته است و با آن سنجیده میشود در حالی که اعتبار صکوک به ناشر بستگی ندارد بلکه به ارزش دارایی پشتوانه بستگی دارد.

- این که فروش صکوک در بازار ثانویه فروش مالکیت یک دارایی است اما فروش اوراق قرضه فروش بدهی است.

- تفاوت پنجم این است که در صکوک امکان افزایش اصل دارایی و در نتیجه ارزش خود ورقه صکوک وجود دارد در حالی که اصل بدهی در اوراق قرضه قابلیت افزایش ندارد.

در برابر این 5 تفاوت، وجوه تشابه صکوک و اوراق قرضه هم شامل قابلیت نقدشوندگی در بازار ثانویه، درجهبندی اعتباری توسط مؤسسات رتبهبندی، قابلیت افزایش اعتبار و تنوع در طراحی و عرضه هستند.

انواع صکوک:

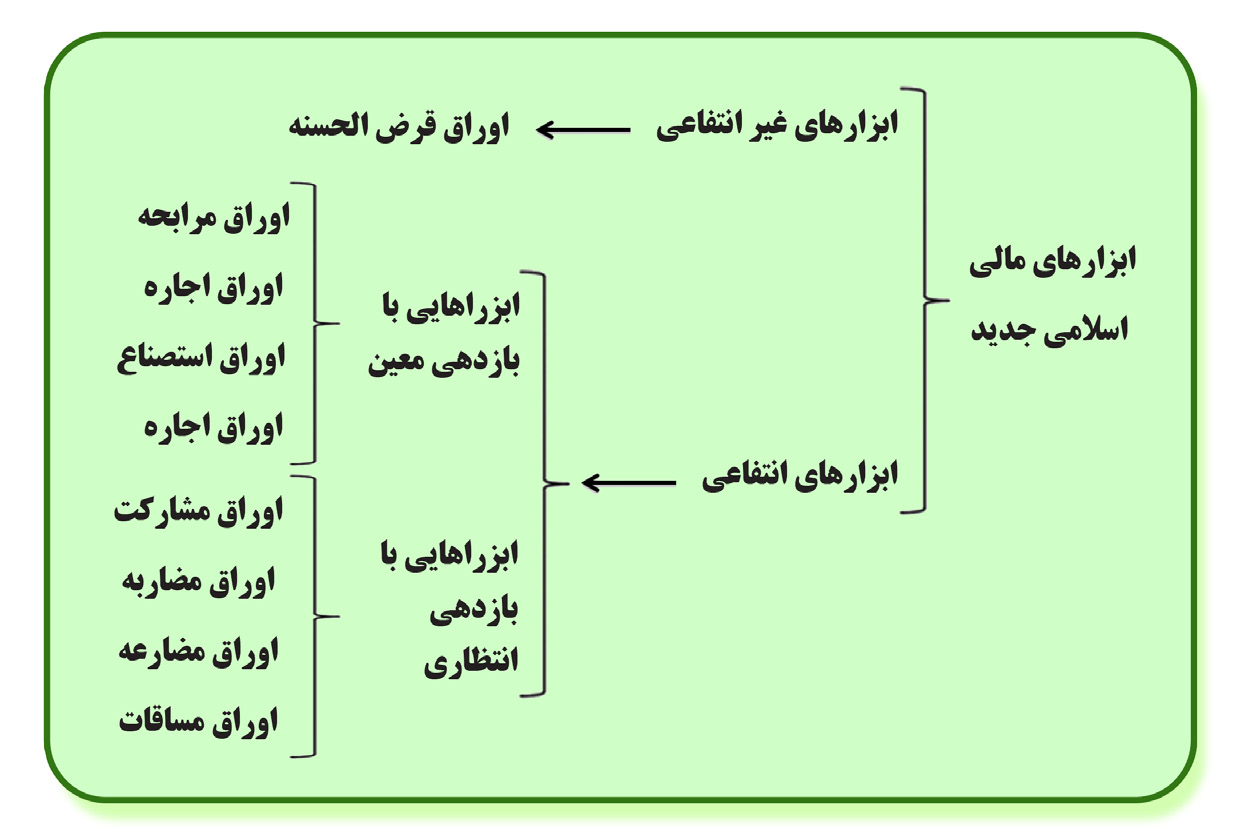

متفکران مسلمان توانستند با رعایت ضوابط شرعی و نیازهای واقعی جوامع اسلامی، انواعی از ابزارهای مالی طراحی کنند، این ابزارها که برخی بیش از ده سال تجربة عملی دارد و برخی در حد ایده و فکر است به سه گروه تقسیم میشوند.

گروه نخست، ابزارهای مالی غیرانتفاعی که بر اساس قرارداد قرضالحسنه طراحی شدهاند؛

گروه دوم، ابزارهای مالی انتفاعی با نرخهای سود معین که بر اساس قراردادهای مبادلهای طراحی شدهاند؛

گروه سوم، ابزارهای مالی انتفاعی با نرخهای سود انتظاری که بر اساس قراردادهای مشارکتی طراحی شدهاند.

اركان انتشار صكوك:

بانی: شخص حقوقی است که انتشار اوراق بهادار به منظور تأمین مالی وی صورت میگیرد.

شرکت واسط (ناشر): شخص حقوقی است که با هدف نقل و انتقال دارایی به وکالت از دارندگان اوراق اجاره، و انتشار آن تشکیل میشود.

سرمایهگذاران: اشخاص حقوقی یا حقیقی، که اوراق بهادار را خریداری و مالک مشاع دارایی میباشند و از این طریق بانی را تأمین مالی مینمایند.

امین: شخص حقوقی است که به نمایندگی از سرمایهگذاران و به منظور حفظ منافع آنان در چارچوب ضوابط، مسئولیت نظارت بر کل فرآیند عملیاتی اوراق اجاره را بر عهده دارد.

شرکت تامین سرمایه: شرکتی است که به عنوان واسطه بین ناشر و سرمایهگذاران فعالیت مینماید.

عامل: بانک یا مؤسسة مالی و اعتباری است که از طرف ناشر نسبت به دریافت وجوه از سرمایهگذاران و پرداخت اصل و سود اوراق در سررسیدهای معین طبق قرارداد عاملیت مبادرت میورزد.

ضامن: شخص حقوقی است که بازپرداخت اصل و سود متعلق به اوراق را در سررسیدهای مقرر تعهد و تضمین مینماید.

حسابرس: منظور حسابرس معتمد سازمان است که زیر نظر امین کار میکند.

مؤسسة رتبهبندی: شرکتی است که با اخذ مجوز از سازمان بورس و اوراق بهادار اقدام به تعیین رتبة اعتباری اوراق مینماید.

بازارگردان: کارگزار معاملهگر یا شرکت تأمین سرمایهای است که با اخذ مجوز لازم با تعهد به افزایش نقدشوندگی و تنظیم عرضه و تقاضای اوراق و تحدید نوسان قیمت آن، به دادوستد آن اوراق میپردازد.

ناظر: بانک مرکزی یا سازمان بورس و اوراق بهادار است که صدور اوراق به صورت عمومی منوط به اخذ مجوز از آن میباشد.

بانی: شخص حقوقی است که نهاد واسط برای تامین مالی وی در قالب عقود اسلامی اقدام به انتشار اوراق بهادار اسلامی مینماید.

- بانی شخص حقوقی است که برای تامین مالی خود به دنبال انتشار اوراق بهادار اسلامی است.

- بانی به تنهایی امکان انتشار اوراق بهادار را ندارد و باید این کار را از طریق نهاد واسط انجام دهد.

- شخص باني بايد شركت تجاري يا شخص عمومي دولتي باشد.

شرکت مدیریت دارایی مرکزی بازار سرمایه: نهاد مالی است که به موجب دستورالعمل فعالیت نهادهای واسط شورای عالی بورس و اوراق بهادار تاسیس شده است و به عنوان یکی از ارکان انتشار اوراق بهادار اسلامی (صکوک)، وظیفه تاسیس و راهبری نهادهای واسط را در بازار سرمایة ایران عهدهدار میباشد.

- این شرکت نقش امین را دارد که جهت حفظ منافع دارندگان اوراق بهادار اسلامی و حصول اطمینان از صحت عملیات ناشر (نهاد واسط)، نسبت به مصرف وجوه، نحوة نگهداری حسابها و صورتهای مالی و عملکرد اجرایی به صورت مستمر، رسیدگی و اظهارنظر مینماید.

- از دیگر وظایف این شرکت انجام کلیة امور اداری، مالی، مدیریتی، حقوقی و قانونی نهاد واسط و همچنین نگهداری حسابها و دفاتر مالی نهاد واسط و رد آن پس از اتمام مدت قرارداد است.

نهاد واسط: نهاد واسط در قالب حقوقی شرکت با مسئولیت محدود، توسط شرکت مدیریت دارایی مرکزی بازار سرمایه تشکیل میگردد و به عنوان عامل انتشار انواع اوراق بهادار اسلامی یا همان صکوک، تنها نهادی است که میتواند اوراق بهادار منتشر نماید.

دارایی: هر نوع مال منقول یا غیرمنقول با مشخصات تعیین شده در دستورالعمل است که میتواند مبنای انتشار اوراق بهادار اسلامی واقع شود.

فروشنده: شخص حقوقی است که اقدام به فروش دارایی به نهاد واسط مینماید.

ضامن: شخص حقوقی است که بازپرداخت اصل و سود متعلق به اوراق را در سررسیدهای مقرر تعهد و تضمین میکند.

- رتبهبندی اعتباری عامل تعیین کننده وجود یا عدم وجود ضامن است.

- وجود ضامن در مواردی که اوراق بهادار اسلامی رتبه اعتباری نداشته باشد الزامی است.

رتبه اعتباری: وضعیت مالی و سرمایهای بانی را معین مینماید و صلاحیت مالی او برای پرداخت سود و اصل اوراق را تضمین میکند.

عامل فروش: شخص حقوقی است که نسبت به عرضة اوراق بهادار اسلامی از طرف ناشر (نهاد واسط) برای فروش اقدام مینماید.

- در واقع عامل فروش واسطه بین ناشر اوراق یعنی نهاد واسط و خریداران اوراق یعنی سرمایهگذاران است.

- عامل فروش از بین بانکها یا موسسات مالی و اعتباری تحت نظارت بانک مرکزی جمهوری اسلامی و شرکتهای تامین سرمایه، شرکتهای کارگزاری بورس اوراق بهادار تهران یا فرابورس ایران توسط بانی تعیین میگردد.

عامل پرداخت: شركت سپردهگذاري اوراق بهادار و تسويه وجوه عامل پرداخت در اوراق بهادار اسلامي است.

- عامل پرداخت، نسبت به پرداختهاي مرتبط با اوراق بهادار اسلامی در سر رسيدهاي معين به سرمايهگذاران يا دارندگان اوراق اقدام مینماید.

- اين نهاد براي پرداخت سود و اصل اوراق بهادار قراردادي تحت عنوان «قرارداد عامليت فروش» با نهاد واسط منعقد ميكنند. عامل پرداخت،

متعهد پذیرهنویس: عبارت است از تعهد شخص حقوقی ثالث برای خرید اوراق بهاداری که ظرف مهلت پذیرهنویسی به فروش نرسد.

- نهاد متعهد پذیرهنویسی شخصی جدا از خریداران اوراق است و در صورتی که اوراق مطابق پیشبینیهای انجام شده به فروش نرسد، نهاد واسط موظف خواهد بود تا با انعقاد قرارداد با متعهد پذیرهنویس مابقی اوراق را به او بفروشد و با استفاده از این روش منابع لازم جهت خرید دارایی مورد نظر را فراهم نماید.

- متعهد پذیرهنویسی توسط بانی معرفی و در صورت کفایت سرمایه با تایید سازمان بورس و اوراق بهادار انتخاب میگردد.

بازارگردان: نهاد مالی است که وظیفه نقدشوندگی اوراق را در بازار ثانویه بر عهده دارد.

- بازارگردان نهادی است که در روان نمودن بازار ثانویه اوراق بهادار نقش دارد و زمانی که بازار اوراق بهادار با کسادی روبهرو گردد این نهاد با خرید و فروش اوراق به روانی بازار کمک میکند.

- بازارگردان موظف است تا در مواقعی که دارندة اوراق به نقدینگی نیاز دارد و خواهان فروش اوراق خویش در بازار ثانویه است اما به دلیل رکو بازار خریدار مناسبی برای اوراق نمییابد اوراق را از دارنده آن خریداری نماید.

بازارگردان به تبادل اوراق اشتغال دارد از یک سو اوراق را خریداری و از سوی دیگر به فروش آنها مبادرت میورزد از اینرو به لحاظ حقوقی بازارگردان مانند هر خریدار دیگر اوراق عمل مینماید و تفاوت این نهاد با خریدار عادی اوراق در این است که بازارگردان موظف به خرید اوراق در وضع کسادی بازار اوراق بهادار است.